Le marché de l’ancien à rénover peut aussi être un bon investissement et dans ce cas-là deux dispositifs sont à comparer :

- La Loi Malraux ;

- La fiscalité des Monuments Historiques ;

Quel doit être le type d’immeuble ?

Dans les deux cas il s’agit de belles pierres c.-à-d. un immeuble ancien de caractère, datant de plusieurs siècles. L’investissement consiste à transformer en logement un ancien hôpital, ou un hôtel particulier. Cette transformation doit être faite dans les règles de l’art pour conserver autant que possible le cachet de l’ancien – de belles hauteurs sous plafond, de grandes fenêtres, des cheminées et des moulures. Les travaux sont d’envergure et de qualité : l’ensemble de l’immeuble est remis aux normes actuelles (isolation thermique, phonique, acoustique). Ces travaux ne peuvent pas être faits par n’importe quelle entreprise. En effet les Architectes des Bâtiments de France et ceux des Monuments historiques veillent à ce que la réhabilitation s’effectue dans le respect de la structure historique du bâtiment. On trouve cette expertise et ce savoir-faire chez les artisans spécialisés capables de faire du « sur-mesure ». C’est un budget conséquent (+20-30%) mais inévitable si on veut marier le patrimoine historique du pays et le revenu.

Où doit se situer l’immeuble ?

Comment se fixe le prix ?

Est-ce possible de louer le bien ?

Cette obligation n’existe pas avec les Monuments historiques mais vous avez le choix soit d’habiter l’appartement ou le louer au moins 3 ans. Une contrainte importante du dispositif Monument Historique – la détention minimale obligatoire de 15 ans.

Quelle est la fiscalité de chaque loi ?

- En Malraux elle s’applique aux taux applicables d’impôts sur le revenu.

- En monument historique elle est basée sur la déduction de la base taxable qui s’applique au revenu brut global.

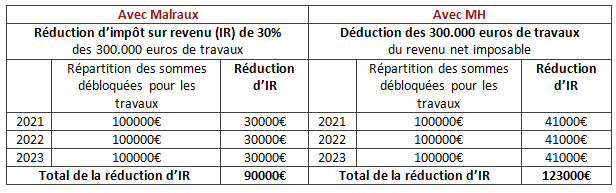

Voici un comparatif des deux dispositifs en chiffres :

- Un investisseur ayant un revenu net imposable de 300000 euros 3 parts (2 enfants)

- Tranche marginale d’imposition (TMI) de 41%. Impôt dû : 91000 euros

- 300000 euros de travaux

Source les Echos samedi 30 octobre 2021

Il est évident qu’à investissement égal, avec le même montant des travaux, il est plus intéressant pour ce contribuable d’investir en MH plus tôt qu’en Malraux.

Le Malraux a un autre avantage – exonération des droits de succession mais pour en bénéficier il faut signer une convention à durée indéterminée avec les ministères de la Culture et du Budget. Ce document va préciser les modalités d’entretien des biens concernés, les conditions d’accès au public, le maintien sur place des meubles. Si l’une des conditions n’est pas respectée, les droits de succession sont rétablis.

Nous sommes à votre disposition pour vous accompagner dans votre projet d’investissement dans un bien classé ou inscrit dès la phase de recherche du bien jusqu’à la finalisation de l’acte d’achat. Nous serons à vos côtés pour faire les estimations budgétaires afin de vous faire bénéficier de tous les avantages mis en place par l’Etat français. Contactez-nous aujourd’hui au consulting@rosemont.mc